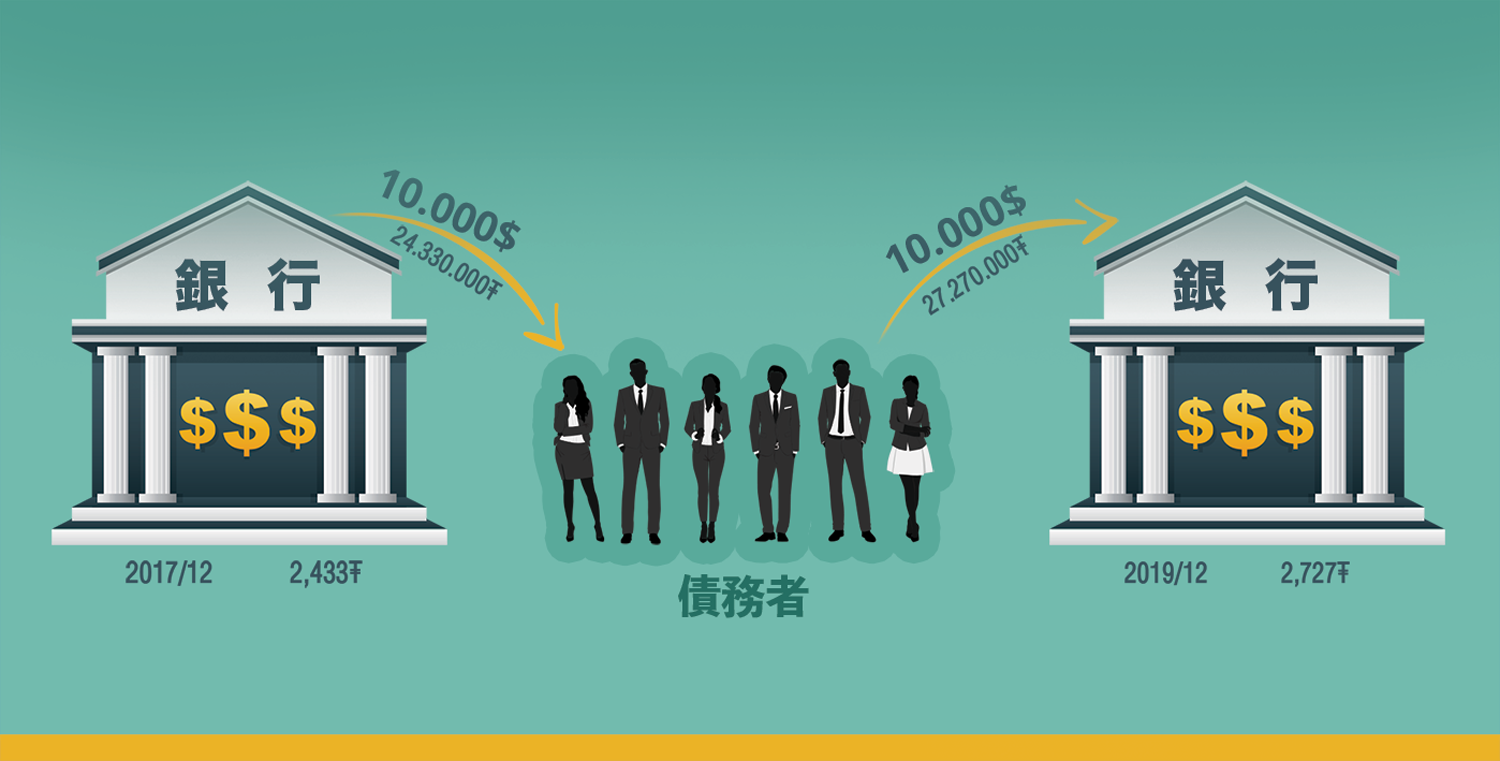

多くのモンゴル企業が、なぜ自分たちだけが不利益を被らなくてはならないのかを自問するようになった。モンゴルの商業銀行は、債務者である企業が製品やサービスを自国通貨であるトゥグルグで取引していることを知っていながら、外貨による融資を無制限に提供し続けている。外貨による融資は、金利が低く審査も比較的容易なことから、企業も騙されて外貨融資を受けている。特に大規模なプロジェクトを実施する企業は、2〜3年前に受けた融資の返済が企業活動を圧迫している。外貨融資では、融資を受けた時の為替で金利もつけて返済し続けるが、為替で外貨が高くなれば債務も膨れ上がる。それが企業を倒産に追い込み、債務者はビジネスを失う羽目になる。

このように外貨による融資の際におこる為替差損は、モンゴル経済に現実的な危機を生じさせている。外国為替による負債の拡大は企業自身が引き起こしたものではないので、一部の経営者はモンゴル商工会議所を通じて商業銀行に対し、外貨融資の条件を変更するように要求した。しかし、商業銀行はその要求を受け入れなかった。

モンゴルの現状

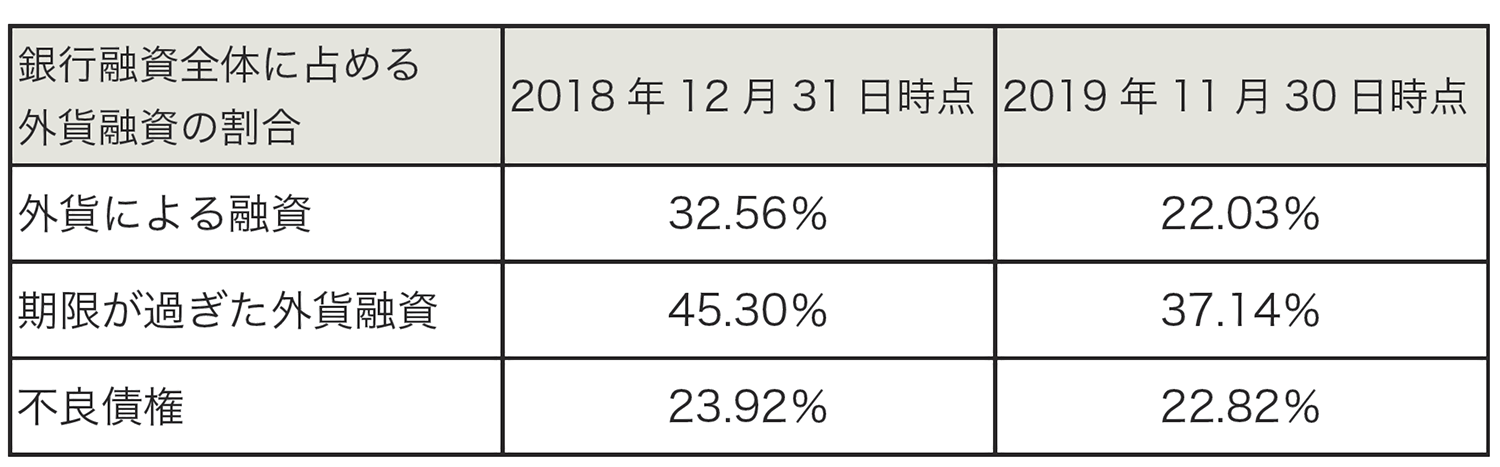

モンゴル銀行の発表によると、2018年末時点で外貨による融資は、全商業銀行の融資全体の3分の1を占めていた。また、返済期限を過ぎた融資の約半数、不良債権の4分の1が外貨による融資だったことが明らかになった。

2019年に入り、一部の企業は担保を差し押さえられるようになった。また一部の企業は銀行と交渉し、借入金を新たに現在の為替レートでトゥグルグに建て、外貨融資を返済している。それでも現在、融資全体の5分の1、返済期限が過ぎた融資の37%、不良債権の23%は外貨による融資であり、外貨融資はなおも高いリスクを含んでいる状況が続いている。

モンゴルにおける事業の成功のカギは、長期的に低金利の資金を獲得できるかどうかにかかっている。そのため低金利融資を受けることが、ほとんどのセクターで競争の主要因にもなっている。だから、輸出入に携わっていない企業でも、期限や条件によって外貨による融資を受けている。また自国通貨であるトゥグルグによる融資が少ない主な理由は、国内の預金額が相対的に少ないことに関係している。

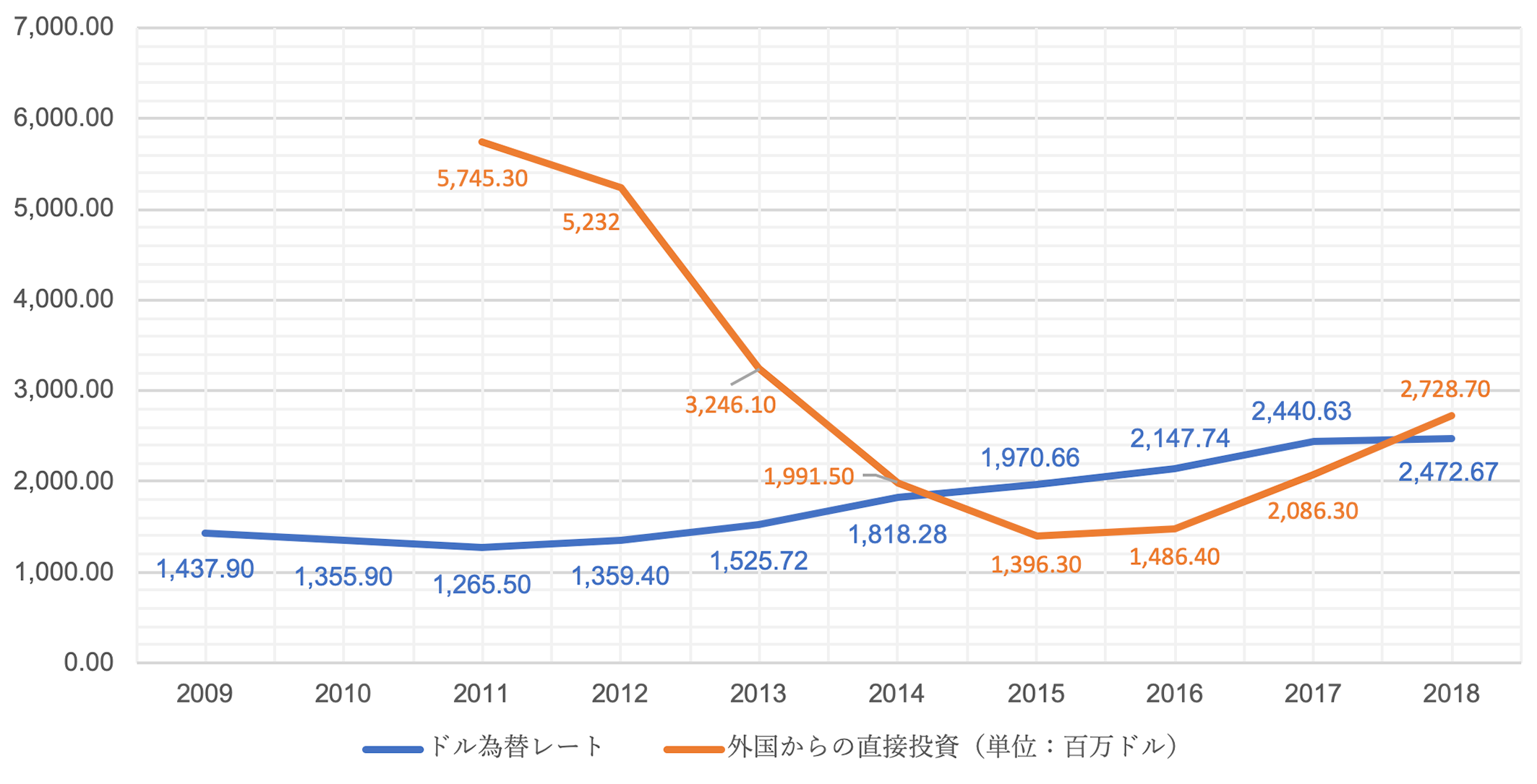

企業は、外貨融資の為替差損を企業だけが単独で背負うことは不公平だと考えている。なぜならば、為替リスクはマクロ経済の問題であり、政府が実施する政策の結果だからだ。ドルの価格が過去10年間でどれほど上昇してきたかを下記のグラフをみればわかるだろう。

2009〜2018年の米ドルの為替レートとモンゴル国への外国直接投資額の推移

このグラフを見れば、企業がなぜドル建て融資によって苦しい状況に追い込まれているかは一目瞭然だ。

モンゴル商工会議所は、会員企業に対して不可抗力や困難な状況にあることを証明する証明書を発行している。2017〜2019年の間に、この証明書を143の個人事業主および企業に発行してきた。そのうちの半分は、為替レートの上昇によって返済義務を果たせなくなったというものだ。

企業が事業資金を外貨による融資で調達し、商品やサービスを自国の通貨で販売している場合、外国為替で自国通貨の価格下落は返済リスクを生む。当該国の通貨が10%下落した時、外貨融資を受けた企業と自国通貨で融資を受けた企業を比較すると、融資を期限内に返済できないリスクは約70%増える(Schmidt-Eisenlohr, 2017)とある。

このリスクは企業だけではなく、融資を行う銀行自身のリスクにもなる。つまり国の経済全体に影響するということだ。2010年以降、新興国における民間分野の外貨融資による損失は急速に増加している。これは、外貨融資を受けているのが輸出入事業者だけではなく、それ以外の事業者までも外貨による融資を受けていることと関連して(Chui et al, 2016)いる。

出口戦略

外貨による融資で為替差損が発生することは、当該国の国内通貨の外貨に対する為替レートが安定しているかどうかに大きく影響を受ける。10年前はモンゴル通貨トゥグルグと韓国通貨ウォンのレートは1対1だった。それが今日では、トゥグルグの価格は韓国ウォンに対し2倍も下落している。これは韓国の経済では市場に出回っている外貨対自国通貨の比率が安定しているということである。

モンゴルの場合、投資などで外国から入ってくる資金(外貨)が減少し、自国通貨の流通量が増えている。当該国が外貨収入を増やすためには2つの方法がある。まず貿易輸出量を増やすこと、そして外国からの投資を大量に誘致することである。外国からの借入金を獲得することもできるが、その借入金によって輸出量を増やすことができなければ、トゥグルグの価格を下落させてしまう。これについて過去のモンゴルの事例が明確に示している。

2012年12月、モンゴル政府は歴史上初めて国債(チンギス債券)を発行したが、その国債による収入で経済の多様化を図り、輸出量増加につなげることができなかった。そのため、1ドル=1,350トゥグルグだった為替レートはトゥグルグ安が進行し、7年後に1ドル=2,700トゥグルグになった。それ以降、経済は上向かず、負債で負債を返済してきた政府はデフォルト寸前にまで行き、国際通貨基金(IMF)から「特定の条件」付きで支援を受けることとなった。その「特定の条件」の1つが、商業銀行の経営環境を改善させることだった。だが、この条件を満たすことができず既に3年が経っている。

2008年の世界金融危機の時に、モンゴルと同じような状況に陥った東ヨーロッパ諸国は、ヨーロッパ連合から圧力を受け金融規制を強化し外貨融資の条件を厳しくしたため、企業の為替リスクを減らすことに成功した。

モンゴル銀行(中央銀行)も、モンゴル開発銀行も、外貨による融資の条件を厳しくし、具体的な政策を実施する必要がある。例えば、輸出入以外の事業に対する外貨融資を認めない、認めたとしても為替差損が発生したときのヘッジ(hedging)サービスを整備する、トゥグルグの貸し出し金利を引き下げる、急激な為替変動時の返済期限の延長を認めるなどの政策がある。

モンゴルのような新興国にとっては、為替レートを安定させるためには外国からの直接投資を増やす他に方法がない。しかし、モンゴル銀行が発表した国際収支統計によれば、2014年以降の外国直接投資の推移は今日まで停滞している。モンゴルに国内外からの投資を誘致するためには、あらゆる分野で公平公正な競争環境を形成する必要がある。そのためには競争原理を歪めている国有企業を民営化しなければならない。また、商業銀行によるロビー活動や政治的影響力を減らし、為替差損において債務者と債権者の両方が責任を負うように規制を講じなければならない。

ジャムバダルジャー・ジャルガルサイハン